Применение новых квантовых технологий для решения финансовых проблем

Компания Financial Services имеет опыт успешного применения физики для решения своих самых сложных задач. Например, модель Блэка-Шоулза-Мертона использует концепцию броуновского движения для определения цены финансовых инструментов, таких как европейские колл–опционы, с течением времени.

Применение новейших квантовых технологий для решения финансовых проблем, особенно тех, которые связаны с неопределенностью и ограниченной оптимизацией, также должно оказаться чрезвычайно выгодным для первопроходцев. Представьте себе возможность производить вычисления, которые раскрывают динамические возможности арбитража, которые конкуренты не могут увидеть. Помимо этого, более строгое соответствие требованиям, использование поведенческих данных для повышения вовлеченности клиентов и более быстрая реакция на волатильность рынка — вот некоторые из конкретных преимуществ, которые, как мы ожидаем, принесут квантовые вычисления.

Что дает квантовым вычислениям это огромное преимущество? Пространство решений квантового компьютера на порядки больше, чем у традиционных компьютеров, даже очень мощных. Это связано с тем, что для удвоения мощности классического компьютера требуется примерно вдвое больше транзисторов, работающих над решением задачи. Мощность квантового компьютера может примерно удваиваться каждый раз, когда добавляется только один кубит.

Хотя до широкого коммерческого применения может пройти еще несколько лет, ожидается, что квантовые вычисления позволят создавать прорывные продукты и услуги, которые, вероятно, успешно решат очень специфические бизнес-задачи в течение трех-пяти лет.

Квантовые вычисления также могут позволить организациям, оказывающим финансовые услуги, перестроить операционные процессы, такие как:

- Решения фронт-офиса и бэк-офиса по управлению клиентами для целей “знай своего клиента”, предоставления кредитов и адаптации

- Управление казначейством, торговля и управление активами

- Оптимизация бизнеса, включая управление рисками и соответствие требованиям.

Конкретные варианты использования квантовых вычислений для финансовых услуг можно разделить на три основные категории: таргетинг и прогнозирование, оптимизация торговли и профилирование рисков.

Мы исследуем потенциальные варианты использования в каждой из этих категорий, приводя примеры, применимые к трем основным отраслям финансовых услуг: банковскому делу, финансовым рынкам и страхованию.

Мощные примеры использования квантовых вычислений

Конкретные варианты использования квантовых вычислений для финансовых услуг можно разделить на три основные категории: таргетинг и прогнозирование, оптимизация торговли и профилирование рисков.

Мы исследуем потенциальные варианты использования в каждой из этих категорий, приводя примеры, применимые к трем основным отраслям финансовых услуг: банковскому делу, финансовым рынкам и страхованию.

Биты и кубиты

Квантовые компьютеры используют квантовомеханические явления для манипулирования информацией, полагаясь на квантовые биты, или кубиты. Эта новая технология обеспечивает более эффективные вычисления при генерации вероятностных распределений, отображении данных, тестировании выборок и повторении. Квантовые вычисления обеспечивают экспоненциальную мощность для решения математически сложных задач, повышая точность, сокращая время выполнения вычислений и решая ранее трудноразрешимые задачи.

Таргетинг и прогнозирование

Сегодняшним клиентам финансовых услуг требуются персонализированные продукты и сервисы, которые быстро предвосхищают их меняющиеся потребности и поведение.

Двадцать пять процентов финансовых учреждений малого и среднего размера теряют клиентов из-за предложений, в которых не уделяется приоритетного внимания качеству обслуживания клиентов. Сложно создавать аналитические модели, которые быстро и достаточно точно анализируют массивы поведенческих данных, чтобы определить, какие продукты необходимы конкретным клиентам, практически в режиме реального времени. Это не позволяет финансовым учреждениям оперативно предоставлять упреждающие рекомендации по продуктам с оптимальным выбором функций, упуская возможности увеличить текущую долю клиентов wallet или охватить 1,7 миллиарда взрослых людей по всему миру , которые не имеют банковских счетов.

Аналогичная проблема существует и при обнаружении мошенничества. По оценкам, финансовые учреждения теряют от 10 до 40 миллиардов долларов дохода в год из-за мошенничества и неэффективных методов управления данными. Системы обнаружения мошенничества остаются крайне неточными, возвращая 80 % ложноположительных результатов, из-за чего финансовые учреждения чрезмерно избегают риска. Чтобы обеспечить надлежащий кредитный рейтинг, процесс адаптации клиента может занять до 12 недель. В современную цифровую эпоху, когда 70% банковских операций осуществляется в цифровом формате, потребители просто не готовы ждать так долго. Финансовые учреждения, слишком медленно взаимодействующие с новыми клиентами, теряют их из-за более проворных конкурентов.

В области таргетинга на клиентов и моделирования прогнозирования квантовые вычисления могут изменить правила игры. Ожидается, что возможности квантовых компьютеров по моделированию данных окажутся превосходными в поиске закономерностей, выполнении классификаций и составлении прогнозов, которые сегодня невозможны из-за проблем, связанных со сложными структурами данных.

Оптимизация торговли

Сложность торговой деятельности на финансовых рынках стремительно растет. Например, модель корректировки стоимости производных финансовых инструментов, XVA umbrella, значительно усложнилась и теперь включает кредит (CVA), дебет (DVA), финансирование (FVA), капитал (KVA) и маржу (MVA). В связи с повышением требований нормативных актов к прозрачности, к торговле применяются более строгие процессы проверки, влияющие на расчеты по управлению рисками , которые должны привести кредитные риски контрагента в соответствие с кредитным лимитом использования портфелей деривативов. Кроме того, существенно изменились инвестиционные структуры и механизмы. Например, объем фондов, торгуемых на бирже облигаций (ETF), по прогнозам, достигнет 2 трлн долларов к 2024 году, а инвестиции в охрану окружающей среды, социальную сферу и государственное управление (ESG) набирают обороты: в 2019 году в эту таксономию активов было инвестировано 35 трлн долларов.

В этом сложном торговом ландшафте инвестиционным менеджерам трудно учитывать при оптимизации портфеля реальные ограничения, такие как волатильность рынка и изменения в жизни клиентов. В идеале финансовые менеджеры хотели бы смоделировать большое количество потенциальных сценариев и вариантов инвестирования, чтобы проверить чувствительность при оценке ожидаемой доходности. В настоящее время перебалансировка инвестиционных портфелей, которые успевают за изменениями рынка, существенно затруднена вычислительными ограничениями и транзакционными издержками.

Квантовые технологии могут помочь преодолеть сложность современных торговых сред. Возможности комбинаторной оптимизации Quantum computing могут позволить инвестиционным менеджерам улучшить диверсификацию портфеля, сбалансировать портфельные инвестиции для более точного реагирования на рыночные условия и цели инвесторов, а также более экономично оптимизировать процессы торговых расчетов.

Профилирование рисков

Учреждения, предоставляющие финансовые услуги, испытывают растущее давление с целью сбалансирования рисков, более эффективного хеджирования позиций и проведения более широкого спектра стресс-тестов в соответствии с нормативными требованиями. Управление ликвидностью, ценообразование производных финансовых инструментов и измерение рисков могут быть сложными, а вычисления — трудными для выполнения, что затрудняет надлежащее управление затратами на риск в сделках. Сегодня моделирование методом Монте—Карло — предпочтительный метод анализа влияния риска и неопределенности в финансовых моделях — ограничено масштабированием ошибки оценки.Заглядывая в будущее, мы ожидаем непрерывных волн накладывающихся друг на друга поправок к нормативным актам, директивам и стандартам, таким как Базель III и его пересмотренные версии. Они потребуют гораздо большего набора стрессовых сценариев управления рисками. В результате ожидается, что в ближайшие годы затраты на соблюдение нормативных требований более чем удвоятся , включая штрафы со стороны регулирующих органов и меры по исправлению положения в случаях несоблюдения.В условиях более сложных требований к профилированию рисков и растущих нормативных барьеров возможности квантовых компьютеров по обработке данных могут ускорить моделирование сценариев риска с более высокой точностью при одновременном тестировании большего количества результатов.

Преимущества квантовой эры

Бизнес-ценность квантовых вычислений для финансовых учреждений обусловлена четырьмя основными сценариями:

- Повышение инвестиционной привлекательности

- Снижение требований к капиталу

- Открывающие новые инвестиционные возможности

- Улучшение идентификации рисков и управления ими, а также соблюдения нормативных требований

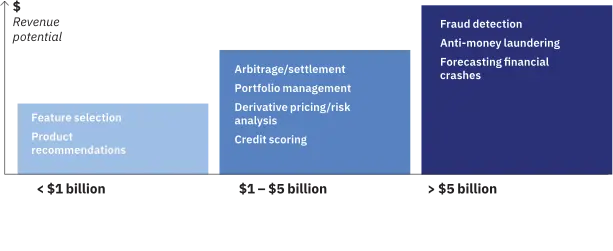

Деятельность финансовых служб, потенциально извлекающая выгоду из квантовых вычислений