Несмотря на традиционно стагнирующую отрасль в том, что касается цифровой трансформации процессов, в последние несколько лет в страховом секторе наблюдается более быстрое внедрение инноваций, поскольку фирмы стремятся вырваться вперед в условиях усиливающейся конкуренции. Наряду с развитием культуры внутри бизнеса и даже за его пределами для укрепления партнерских отношений, возможности страховых технологий (insurtech), основанные на искусственном интеллекте, теперь широко доступны для приобретения по всему рынку.

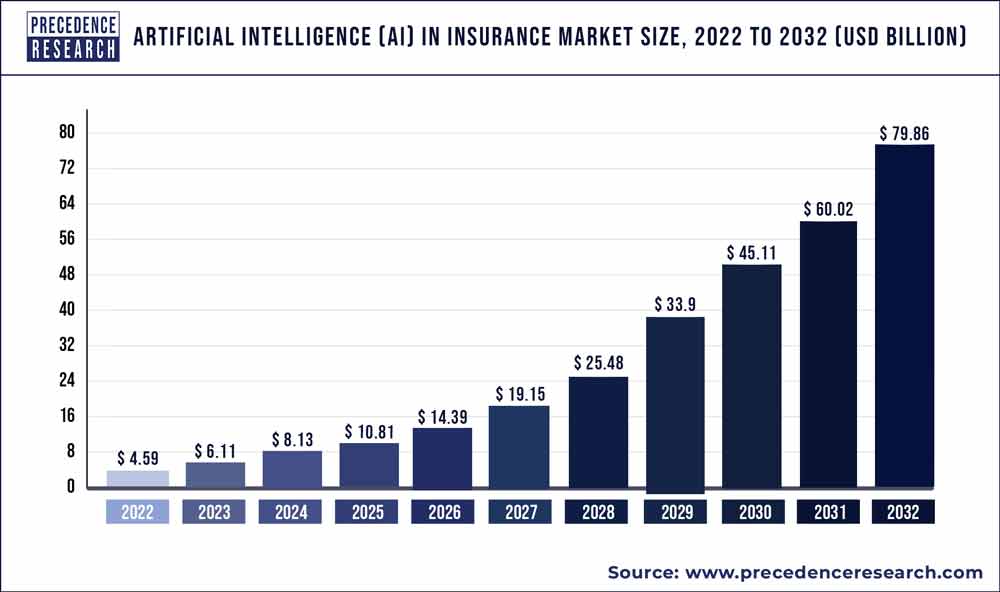

По прогнозам, к 2030 году общая стоимость ИИ, ориентированного на страхование, достигнет почти 80 миллиардов долларов на мировом рынке, есть много возможностей для роста в плане открытия новых добавленных стоимости, вариантов использования и источников доходов для страховщиков. Вот несколько ценных примеров инноваций в области искусственного интеллекта в insurtech, а также текущие риски, которые следует учитывать, и то, как страховые компании могут добиться успеха с помощью этой технологии.

Ключевые примеры использования

Суть претензии

Предъявление претензий остается самым реальным и жизненно важным аспектом взаимодействия с клиентами, когда речь заходит о предоставлении страхователям положительного взаимодействия и опыта. ИИ может оптимизировать первоначальное взаимодействие клиента со страховой компанией, предоставляя активы из организованных наборов данных по запросу, чтобы помочь страховщикам мгновенно принять правильное решение в режиме реального времени.

“Главное — добиться эффективного результата простым способом”, — сказал Сэмюэл Нотт, директор по продажам UKI в Fadata. “Использование искусственного интеллекта может сократить процессы рассмотрения претензий и обеспечить бесперебойную сквозную обработку без стресса. Искусственный интеллект ускоряет весь процесс рассмотрения претензий за счет автоматизации рутинных задач и использования прогнозной аналитики для ускорения процесса принятия решений.

“Искусственный интеллект также сводит к минимуму ошибки при обработке претензий, что приводит к более точным выплатам, а также выявляет подозрительные закономерности для выявления мошеннических претензий”.

Опыт управления

Поскольку страховщики стремятся стать более ориентированными на клиента, сочетание искусственного интеллекта с передовой аналитикой может помочь получить более конкретную, персонализированную картину клиентов страховых компаний в режиме реального времени.

В связи с тем, что клиенты страховых компаний начинают полагаться на онлайн-платформы для покупки своих полисов на такой конкретный товар и управления ими, взаимодействие с самими фирмами ограничено, что может ухудшить пользовательский опыт. Однако управление опытом — использование страховыми компаниями данных о клиентах и искусственного интеллекта для создания персонализированных взаимодействий — может быть реализовано для улучшения отношений в долгосрочной перспективе.

Манан Сагар, глобальный руководитель отдела страхования в Genesys, объясняет: “Например, вместо навигации по общему дереву вызовов при запросе претензии клиенты могут получать упреждающий и конкретный ответ, основанный на их уникальной ситуации. Такой подход не только улучшает качество обслуживания клиентов, но и повышает эффективность работы сотрудников за счет более эффективной автоматизации задач или маршрутизации звонков.

“По мере того, как страховая отрасль вступает в эпоху цифровых технологий, управление опытом может служить мощным инструментом для поддержания традиций доверия и личных отношений, которые долгое время определяли отрасль. Благодаря этому фирмы могут выделяться на все более товарном рынке и гарантировать, что их клиенты остаются лояльными и довольными ”.

Чат-боты

Распространенным средством оптимизации взаимодействия страхователей с заявителями являются чат-боты на базе искусственного интеллекта. С появлением и последующей эволюцией модели генеративного искусственного интеллекта технология чат-ботов стала более настраиваемой, позволяя более точно соответствовать бизнес-целям.

“Искусственный интеллект помогает insurtech наконец раскрыть истинный потенциал чат-ботов. Теоретически чат—боты — отличная идея, но на сегодняшний день они не приносят особой пользы — часто заходят в тупик, если вопрос не совсем совпадает с заранее определенным набором ответов ”, — сказал Скотт Логи, коммерческий директор Sagacity.

“Используя искусственный интеллект для сканирования внутренних документов и надежных внешних источников, insurtech могут расширить сферу применения, снабдив чат-ботов гораздо более актуальной информацией и обеспечивая результаты в стиле и тоне голоса, соответствующих бренду.

“Это обеспечивает гораздо лучший опыт работы в страховой отрасли, улучшая чат-боты настолько, что некоторые клиенты будут верить, что они разговаривают с человеком”.

Обзор кода и обучение с помощью ChatGPT

Кроме того, программное обеспечение на базе большой языковой модели, такое как ChatGPT, используется для проверки кода на предмет возможностей, а также для ускорения проверки документов и повышения квалификации персонала.

“Мы проверили, может ли ChatGPT пройти технический тест на доске. Он не был идеальным, но справился с довольно хорошей работой, что дает возможность быстро просматривать и документировать код ”, — сказал Том Чемберлен, вице-президент по работе с клиентами и консалтингу в hyperexponential.

“Аналогичным образом он мог бы сканировать юридическую документацию, такую как контракты, и упрощать ее, например, быстро выделяя наиболее важные юридические части и объясняя их. Или он может сравнить контракт с контрактом предыдущего года, чтобы выявить любые изменения.

“Один из наиболее интересных вариантов использования ChatGPT, о котором я слышал, заключается в его использовании для обучения и повышения квалификации сотрудников по сложным актуарным или страховым темам, например, для объяснения того, что такое обобщенная линейная модель”.

Риски, которые необходимо учитывать

Несмотря на то, что возможности для инноваций в области искусственного интеллекта в сфере insurtech многочисленны, а возможности для новых вариантов использования будут расти, технология по-прежнему сопряжена с рисками, которые страховые компании должны учитывать при разработке и внедрении.

Генеративный искусственный интеллект обеспечивает конфиденциальность

Поддержание требуемого протокола конфиденциальности данных остается первостепенным при управлении моделями искусственного интеллекта, особенно с учетом конфиденциальной клиентской информации, к которой insurtech должен получить доступ.

Что касается вышеупомянутых вариантов использования, которые он определил для ChatGPT в пространстве insurtech, Чемберлен добавил: “Все эти варианты использования требуют того, чего ChatGPT пока не может обеспечить: полной конфиденциальности.

“ChatGPT открыт, и поэтому сегодня вы должны быть осторожны с тем, что вы в него вкладываете. Решения с генеративным ИИ, которые могут обещать полную конфиденциальность и безопасность, могут кардинально изменить правила игры в отрасли.

“Невероятно наблюдать за тем, как люди используют ChatGPT, и нет никаких сомнений в том, что его можно использовать для оказания помощи миру страховщиков, но только при ответственном использовании и в соответствующих областях”.

Рекомендации по соблюдению требований

Проблема конфиденциальности данных при развертывании систем искусственного интеллекта и управлении ими приводит нас к необходимости соблюдать глобальные нормативные акты. Действительно, вопрос конфиденциальности остается в такой же степени юридическим, как и этическим.

Страховая отрасль долгое время жестко регулировалась, и страховщикам также необходимо будет соблюдать изменяющееся национальное и международное законодательство, такое как новый Закон об искусственном интеллекте в ЕС, на освоение которого потребуется некоторое время, поскольку фирмы привыкнут к новым правилам.

“Одной из самых больших проблем для страховых компаний, внедряющих искусственный интеллект, является навигация в сфере регулирования”, — сказал Нотт. “Insurtech должны обеспечивать точные, актуальные, полные и непротиворечивые данные высокого качества. ИИ хорош лишь настолько, насколько хороши базовые наборы данных. Если данные не соответствуют стандартам, это может нанести ущерб страховщикам.

“Представьте себе недостающие значения, устаревшую информацию или нерелевантные данные в страховой отрасли! Это исказило бы анализ, привело бы к неверным прогнозам и выводам и в целом подорвало бы надежность информации, генерируемой искусственным интеллектом”.

Чрезмерная зависимость

Кроме того, чрезмерная зависимость от искусственного интеллекта без контроля со стороны человека может привести к тому, что персонал потеряется в данных, а принимаемые решения останутся необъяснимыми, когда дело дойдет до определения наилучших способов решения будущих запросов.

“Человеческий опыт необходим для ведения сложных дел и принятия тонких решений, с которыми ИИ может столкнуться с трудностями. Это все равно, что позволить GPS вести вас вслепую, не проверяя дорожные условия ”, — сказал Раджив Гупта, соучредитель и директор по продуктам в Cowbell Cyber.

“Например, многонациональная корпорация с разнообразными операциями и отраслями делает ее уникальной. У ИИ может не быть контекста или способности оценить более широкие последствия за пределами его обучающих данных.

“Важно помнить, что ИИ работает в заранее определенных границах. Если эти границы не охватывают сложность определенных запросов, существует риск упустить из виду важнейшие факторы ”.

Обеспечение долгосрочного успеха

Сокращение разрозненности данных

Учитывая плюсы и минусы инвестиций в искусственный интеллект, страховые компании должны в первую очередь обеспечить объединение разрозненных данных, насколько это возможно, без нарушения необходимых мер безопасности.

“Создание более глубокого понимания клиента и бизнеса с помощью постоянно обновляемой общей платформы, предлагающей модернизированные возможности обработки данных, может объединить компанию и помочь ей достичь целей и согласовать ценности”, — сказал Нотт.

“Часто для этого может потребоваться культурный сдвиг, поскольку многие организации предпочитают внедрять конкуренцию между подразделениями для достижения результатов. Но поощрение подхода ‘работать сообща’ может оптимизировать процессы, сократить разрозненность рабочих процессов и многое другое на благо предприятия в целом, особенно сейчас, когда страховщики стремятся к внутреннему объединению, чтобы в своем бизнесе больше ориентироваться на клиента ”.

Управление рисками

После внедрения искусственный интеллект может помочь определить, были ли приняты решения на протяжении всего процесса предоставления страховки, и отсортировать возможные риски, экономя время страховщиков, которое в противном случае было бы потрачено на административные обязанности.

“ИИ может классифицировать котировки, например, используя систему светофоров; зеленое сообщение означает ‘Да’, желтое — ‘нужно посмотреть’, а красное — ‘нет’, — сказал Чемберлен.

“Чем больше вы вкладываете в алгоритм, подтверждающий или корректирующий решения, тем лучше становится алгоритм. Однако он вам не отвечает”.

Внедрение интеллектуальной автоматизации

Наконец, важно отметить, что ИИ — это не волшебная палочка, которая решит все проблемы страховой компании. Его лучше всего использовать в качестве инструмента для сотрудников, и, подобно человеческому сотруднику, модель искусственного интеллекта может и будет допускать ошибки.

Пирс Уильямс, глобальный менеджер по продажам страховых услуг в AutoRek, утверждает, что “хотя в корпоративном мире много шумихи по поводу потенциала ИИ, вероятно, пройдет еще несколько лет, прежде чем мы увидим реальные решения с использованием ИИ для поддержки процессов финансовых операций в бэк- и мидл-офисах”.

Уильямс продолжил: “Благодаря своей способности дополнять информацию и извлекать уроки из данных, которые ее подпитывают, ИИ может приходить к собственным выводам, которые, если рассматривать их в контексте процессов финансового контроля, не нужны”.

Вместо этого, по словам Уильямса, страховщикам в настоящее время следует уделять приоритетное внимание инвестициям в интеллектуальную автоматизацию, а не ИИ.

“Интеллектуальная автоматизация также обычно следует набору заранее определенных правил, а не пытается имитировать человеческие мысли или выявлять закономерности”, — говорит он. “Если вы применяете искусственный интеллект для принятия решений в условиях, когда данные не соответствуют друг другу, то вы вводите риск ошибки искусственного интеллекта вместо человеческой ошибки”.